最近有公募基金销售火爆,那为什么这么多人愿意去买基金而不是买股票呢?这期我们分享一篇一创的老李啊文章,看看为什么买基金为什么炒股容易赚钱?

爆款基金频出,助推5月份以来权益基金募集超过1500亿元,给市场带来较大增量资金,释放出较为积极乐观的信号。为何公募基金受到投资者的追捧?是越来越多的人认识到,炒股不好买基金!

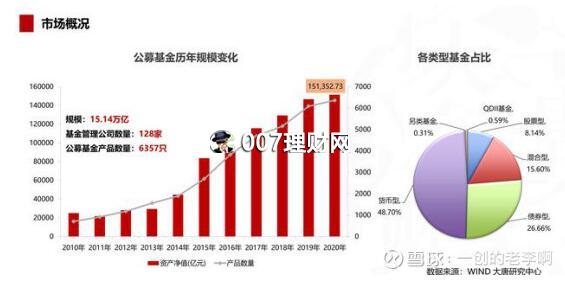

在介绍基金收益情况之前,我们先来,看一下,当前整个公募基金市场的宏观现象。

一、公募基金的市场情况

当前,国内一共有128家公募基金公司。

截止到2019年底,全市场一共有6084只公募基金产品,总的规模是14.66万亿,而到2020年1季度末,这个数据上了一个台阶,产品的数量已经达到6357只,规模超过了15万亿,达到了15.14万亿。

作为公募基金,天然的最接近资本市场的核心,而且由于资金量大,和有强大的研究团队,在市场上有天然的优势。还具备普通投资者所不具备的敏锐的触角,如近日,华夏、汇添富等5只投向新三板精选层的公募基金已获批。

二、公募基金赚钱收益大

在2019年中,普通股票型、偏股混合型、债券型都取得了非常可观的收益。

其中,股票型和偏股混合型的平均年度收益率分别达到了47%和45%,远高于同期上证指数的22%的涨幅,而收益率最高的,是广发双擎,收益达到为121.69%。

另外,有5只基金的收益率接近或者超过100%,也是赚嗨了,净赚翻了一倍。另外,有19只基金的收益率超过了80%。

所以,从2019年的情况来看,投资公募基金的投资者,绝大多数都获得了不错的收益。

但可能有人会问,这只是2019年这一年的情况,那其他的年份是怎么样的呢?

我们还是看数据,下面表格,统计了过去15年期间,各类型基金的年度平均收益率。

我们做个简单的举例对比:

01,主动型偏股基金,在过去的15年里,只有4年出现了年度亏损,而同比上证指数,有7年出现了亏损,亏损的概率近达到了50%。

02,主动偏债型基金,只有1年出现单年度亏损

在赚钱的年度里,偏股型基金的收益率均大于同期上证指数的涨幅,比如2007年股票型基金的收益率是128%,但是上证指数只涨了96%;2013年股票型基金的收益率是15%,而同期指数是下跌了6%。

以上是赚钱的情况下的对比。

另外,如果是在亏损年度里:

01偏股型基金的亏损也大概率小于同期指数的跌幅

比如2008年股票型基金是亏了50%,但是指数下跌了65%。2016年股票型基金是亏了10%,指数却跌了12%。

根据这些历史数据,我们看得出来,公募基金有一个相对短期的赚钱效应。相比股票,似乎更赚钱。

刚才是横向对比,我们再来看,接下来这个表格里。

这面显示的是,如果你从过去14年里,任何一年的年初买一只基金,一直持有到2019年。2019年底所能够赚到的钱的情况。

我们可以看一下,全部都是正收益股票型基金,05年-19年年,平均收益率达到了820%,翻了八倍还多。偏股混合型和债券型,05年持有到19年平均的收益率,分别是654%和160%。

这里有个非常明显特点就是基金的风险等级越高,长期投资的回报越明显。

但是,同样我们的上证指数长期持有,它亏损的概率就大得多。比如,2008年持有到2019年,亏损了42%,但同期,持有股票型基金却能赚到百分之67%。2010年持有到2019年,亏损是7%,2015年,2016年,2017年,2018年,连续四年度持有,一直到2019年,全部都是亏损的。

三、最后的结论

根据上面的数据,我们可以得出这样的一个结论:

持有的时间越长,持有的产品风险等级越高,公募基金所能取得的投资回报也越好。

也就是说,长期来看,公募基金的赚钱效应是非常可观的,绝对是一项值得投资的优质的资产,它在很多情况下,都跑赢了上证指数。

但是,你可能会说,市场上有那么多的基金,我应该怎么投?

在这里,给你一句忠告,请相信你券商的理财经理,他给你推荐的基金都是经过从总公司到分支机构,从金融产品引进部门到市场财富管理部门重重把关、重重审核、反复论证过的,从基金公司背景到产品团队成熟与否到基金经理投资业绩和投资理念,优中选优、层层筛选之后诚信推荐的。

或者,你直接买宽基指数增强吧,一定也比自己炒股票担惊受怕的强