朋友圈经常有保险代理人分享保险知识,产品宣传等,不过可能因为本来对这些群体天生有一种距离感,等到准备给老人小孩买保险的时候,仍然会一脸懵逼:给家人买什么保险省钱又划算?毕竟保险公司那么多,每家保险公司的产品又五花八门的。

对此,007理财网七哥分享一篇家庭保险中四大险种的入门知识,看懂这四种保险,让你在投保过程中少花冤枉钱。适合准备购买家庭保险产品的财友阅读了解,通过本文保险知识的分享,希望能够帮助你高效搭建家庭保障制度。

一、科学买保险投保五大原则

1、先大人后小孩

在大人保障足够的前提下,再考虑宝宝的保障。道理很简单,试想一下,如果宝宝保障不够,大人可以赚钱;但如果大人出了什么事情而且没有足够的保障,家庭可能就熬不过去了。所以,先保障大人很重要。

2、先保额后期限

没有人知道风险什么时候来临,当风险来临,保额不够的话就起不到很好的转移风险的作用。所以,保额比期限更重要。举个例子,比如重疾险,同样4千保费,可以买30万保终身,也可以50万保至70岁,奶爸会建议50万保至70岁。

3、先保障后理财

保险最重要的作用就是转移风险,我们要先把人身保障做到位了,才考虑用保险理财。奶爸反对在保障没有足够的情况下,去买任何理财功能的保险,比如分红险、教育险、养老险。

4、先风险后概率

这个可能是奶爸的原创概念。优先考虑能不能有效抵挡极端风险,而不是风险发生概率。如果大风险来临时不能有效抵挡住,再大概率的小额理赔事件是没有用的。

5、逐步配置长期规划

买保险并不是一劳永逸,一次性买完就不用管的。它应该是一个长期的一辈子的规划问题。比如,奶爸现在刚给全家做了首次配置,那么我还会同时规划好,未来5年或者8年,我还会做怎样的调整。这个才叫保险规划。

二、家庭保险四大险种

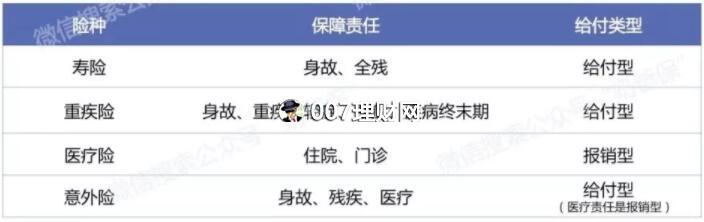

搭建一套完整的保险保障体系,最基础的有4大险种分别是:寿险、重疾险、医疗险和意外险。

看保障责任就可以很清晰看出他们的不一样,相互之间会有重叠,但各自起到的作用和保障的阶段又不完全一样。

要注意的是,这四大险种里面,只有医疗保障责任(包括医疗险和意外险里面的医疗责任)是报销型的,就是花多少报销多少,不能重复也不能多报;其他三种都是给付型的,符合合同约定就直接赔约定的保额,是可以叠加赔付的。

1、重疾险

重疾险即重大疾病保险,提供如恶性肿瘤、急性心肌梗塞、脑中风后遗症等重大疾病的保障,也是我们最常接触到的险种。

1)、重疾险按不同的标准可以分很多种

按期限分,可以分为:短期(一年期)和长期(保至70岁/终身)

按重疾赔付次数:单次赔付/多次赔付

按是否含身故责任分为:储蓄型(很多人也叫返还型,含身故责任,身故和重疾共享保额)/消费型(不含身故)。

大家平时看到最多的就是储蓄型重疾险,比如XX福。现在消费型的重疾险越来越多的被大家所认可接受,而奶爸更推荐大家,消费型重疾险+高额定期寿险搭配购买,获得更全面的保障。

2)、重疾险的认知误区

很多代理人宣传,重疾险确诊即赔,买了重疾险就不用怕没钱看病,其实是不对的。重疾的赔付类别,其实分三种:确诊即赔、实施必要的手术、达到确认状态。

看完了这个,是不是觉得重疾险也没有大家想象的那么好?那重疾险为什么也是很重要的呢。因为他主要的作用阶段不一样。重疾险其实更多的是一种收入补偿,主要解决出院后没有收入,又需要持续的康复理疗、营养品、教育和生活费用支出。

3)、挑选重疾险要注意什么?

保障疾病数量、是否分组、分组是否合理、赔付次数、赔付比例、是否含高发疾病、疾病定义是否严格等等都是我们挑选重疾险的时候要注意的。

实际操作中,还有很多奶爸不会关心,但大家却非常关心的功能。比如:保费返还、豁免、特定疾病额外赔付等等。

为什么奶爸不会太关心这些功能?这么说吧,每一样功能都是有价格的,都是要额外掏钱的。当然了,奶爸不是说让大家都这么抠,而是我只想希望大家能有这种思维,将钱用在刀刃上。哪怕是省下来两三百块也可以多买一份100万的意外险了。

点击查看重疾险详细介绍:什么?!从来没有人好好告诉你什么是重疾险?或者在公众号对话框回复【重疾险】看更多测评。

2、寿险

寿险是奶爸最喜欢的险种,特点是杠杆高,很少的钱就能获得很高的保障。作用是防止家庭经济收入来源早亡给家庭带来灾难性的打击,也就是奶爸一开始说投保5大原则里面的极端风险。

寿险按期限分定期的和终身的,奶爸比较推荐定期寿险,很便宜。比如说,30岁女性,50万保额,保20年,每年只需要250块左右。

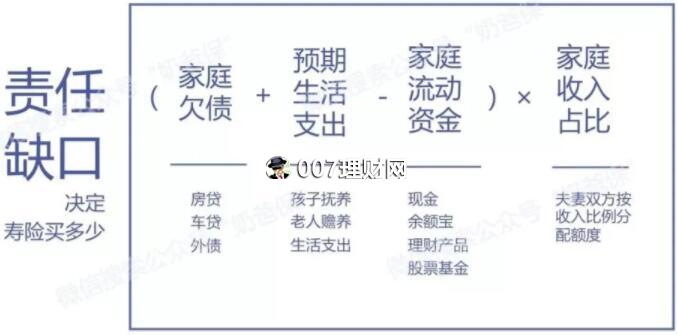

那么寿险的保额要买多少?

理论上大致如下

这个只是理论,还要根据具体情况调整,比如奶爸的房贷350万,奶爸当时想都没有想,直接买了300万的保额,保30年,每年4500元。那这30年里面,我无论是什么原因挂了(除了合同的免责约定),我的家人就能直接拿到300万的赔偿了。

点击查看定期寿险深度测评:每个奶爸最重要的保险

3、医疗险

医疗险,从保障责任分为住院医疗险和门诊医疗险。它的作用主要是解决医疗费用问题,是社保的重要补充。百万医疗险是奶爸认为要最优先配置的险种。但是很可惜,很多人的保单上都是缺失的。

举个栗子,解释一下医疗险与社保是怎么互相补充的。

奶先生住院花了50万,出院后社保报销了40%,也就是20万,因为社保有报销额和用药限制,很多进口药和昂贵的治疗手段都不能报销,那剩下30万就可以利用医疗险报销。具体这30万能报销多少呢,要看医疗险的保障责任约定。

以奶爸一直努力普及的百万医疗险为例,30岁,300万保额,只需要300块一年,但是有1万的免赔额,也就是说超过1万的部分才赔,1万内的费用要自己掏。那上面例子,社保报销后的30万医疗费用,1万要自己掏,剩下29万保险公司报销。

很多人会问,我想要那种0免赔的,连那一万块都不需要自己掏的,甚至包含普通门诊感冒发烧也可以报销的医疗险。有没有?

有的。只是价格会翻几倍,那就不是一年几百块的事情了,而是几千块甚至上万块的事前了。就像前面所说的,先风险后概率,奶爸觉得对于大部分人来说,并没有必要买这样的医疗险,我们要优先考虑极端风险。

医疗险续保

目前市面上的医疗险都是中短期产品,我们购买的时候要考虑续保的问题。目前最好的续保条件就是,“不会因为你的健康变化和历史理赔情况而单独调整你的费率。”

简单粗暴理解,就是不会针对你一个人动手,而是全部人一起调整。那这就隐含两个变量,未来要么全社会一起加价,要么产品直接停售,所有人都续保不了,这个就很危险了。很有可能我今年身体有了小毛病,明年产品停售了,那么我永远都买不了医疗险了。

选择医疗险的时候,我们要选择产品稳定性好的。从两个方向考虑,一个是销量大的,比如网红百万医疗险众安尊享e生;一个是大公司,比如平安e生保。

还要说明一点的是,目前没有真正意义上的保证续保医疗险,如果有代理人说他们医疗险保证续保,你别信哦,让他拿条款来看。

4、意外险

意外险比较简单,我们主要来说一下常见的两个套路。

限制高发意外。比如,保险合同中,常见的自驾意外风险保额100万,而不高发的航空、轮船等风险300万,让人误以为保额很高,其实大概率的风险只有100万的保额。

隐藏在套餐里。把意外险捆绑销售在寿险或者重疾险中,做成保险套餐或者称作计划书。比如,50万的重疾保障,加100万的意外保险,总保额150万,让人以为套餐很超值。但市面上100万意外险的保费才200-300元。

三、如何高效搭建保障体系

买保险,我们首先要搞清楚自己的家庭情况,然后考虑自己的保障需求。此外,我们不能让保费成为我们经济的沉重负担,一般来说保费占家庭年收入的5%-15%左右。一般工薪家庭,控制在10%以内比较合适。

下面举个栗子,看看宝爸三口之家的投保方案:

1、宝爸投保方案:

2、宝妈投保方案:

3、宝宝投保方案:

奶先生30岁,年收入10万,奶太太30岁,全职在家带娃,也就是单收入家庭,小奶宝0岁,预算按照理论值,家庭年收入的10%,也就是1万,家庭没有负债。

第一步:我们先将最必要也是最便宜的百万医疗险和意外险都先配上,花1800元,解决了大病风险和意外风险。

第二步:奶先生家虽然没有负债,但是为了防止早亡风险,给夫妻双方各配了50万定期寿险,保20年,直到宝宝读大学。

那为什么奶太太没有工作收入,也配了定寿呢?一方面全职妈妈也是非常有价值的,另一方面女性买定期寿险非常便宜。

第三步:医疗意外定寿都配完了,剩下的预算只有7400,很显然不可能三个人重疾险都保终身了,不然保额太低,发挥不了保险转移风险的作用。

我们先看小奶宝的重疾,50万重疾,保20年,10年缴,每年只需要440块,是每年440块,不是每个月哦!然后剩下7千的重疾预算就可以给大人了。考虑到奶先生是家庭的收入来源,重点保障要在奶先生身上,所以我们只能给奶太太保到70岁,节省了一半的费用,将预算用在奶先生身上,40万重疾保终身。

这就是大致的配置思路了。上面的方案还是可以根据每个人的思路和喜好做调整的,比如奶太太可以不配置寿险等等。