数字货币很火,而基于数字货币的商业模式也不断衍生出新的玩法,其中基于数字货币的“现金贷”产品,逐渐被资本市场关注。至于这个数字货币现金贷产品,是两个极为吸金的领域综合体。这期007理财网分享一篇文章,看看《用数字货币做“现金贷”,是绕监管,还是驶入新蓝海?》。

最近,这两个领域正在深度融合:10余家数字货币借贷平台已出现,而很多数字货币钱包,也加入了借贷功能,市场正在觉醒。

一边有项目借着数字货币,绕过年利率36%的监管,而另一边,也有项目视其为新的创业方向。这里会成为监管的避风港,还是新增的万亿市场?

01 现金贷转型

实际上,早在2014年,就有交易所和网贷公司,推出了数字货币的抵押借贷业务。有资料显示,火币网之前推出过“当铺网”、中国比特币推出过“八荣网”,还有P2P“元宝小贷”等等。

而当时,市场并不成熟,大家都表现平平。“现在当铺网的相关业务已取消,一切以官网信息为准。”火币网的客服表示。

目前,数字货币抵押借贷,主要有三类玩法,出发点各不相同,各有千秋。

第一种,是数字货币和现金贷深度融合。

“监管严、资金成本高、获客贵,现在整个现金贷行业,都处在萎缩状态。”某现金贷的创始人何西称。而数字货币和现金贷的结合,是他重点考虑的一个方向。行业内不少现金贷公司,正在筹备数字货币抵押平台。

“现在我知道的,就有10家左右的现金贷和P2P,在悄悄地做数字货币贷款业务,只是量都不大。”有业内人士对一本财经表示。而操作的方式,就是抵押数字货币,然后按照币价的50-60%来放款。

比如,一个4万多元的比特币,可以贷出2万多来。“风控比现金贷好做多了。现金贷是纯信用放款,而抵押数字货币,风险更能控制。”何西称。这个模式最大的魅力点,来自对监管规定的“年利率36%”的绕行。

“借款一周,我们收的日息是千分之5,换算下来,年利息是180%。”但何西强调,他们的操作方式是,利息直接由数字货币结算。

法律和监管,并未承认数字货币的价值。“因此,这样收取利息,并不算利息。”何西称,监管很难界定它们的性质。

02 借贷平台

这个领域中,除了转型的现金贷平台之外,还有一类玩家:专注做数字货币抵押的平台。后者认为,这片市场,大有可为。

目前,全球炒币者的数量在3000万左右,人数每天还在增加。而这些人中,很多都有“区块链信仰”,他们持币不动,并不短线操作。特别是大的比特币矿主。

“我见过最夸张的一个矿主,一家3口,挤在30平米的小开间里,手握几千个比特币,一个都不舍得卖。”专注做比特币矿主抵押贷的陈启火称。

陈启火认识太多比特币矿主,“特抠门,卖个比特币,就要挣扎半天”。“有的人看起来持币成百上千,实际上连房租都付不起。”某抵押借贷平台客服小冰也表示。

但矿主们也要生活,也有现金需求,于是,陈启火这样的人开始启动自己的生意:抵押比特币放款,给矿主们提供急用的钱。“已经贷出去3个亿。”陈启火称,这门生意,他一年能赚几千万。

而垂直的数字货币抵押贷款平台,比如Hyperlending、Libracredit、Janelending和币链合约,也出现了。这其中,还包括数字货币“钱包”大军。它们在钱包中,也嵌入了借贷和理财功能。

“数字货币的借贷和理财加起来,规模会比数字货币市场更大。”Janelending创始人臧成都称。

目前,因为考虑到数字货币的波动性,抵押1万元的币,一些小平台,一般只能贷出来20-30%,最高只有60%。但它们的利率,相对来说,更良心一点。一般都是日息千分之一,年息36%之下。而借款产品,主要分为7天、15天和30天三种。

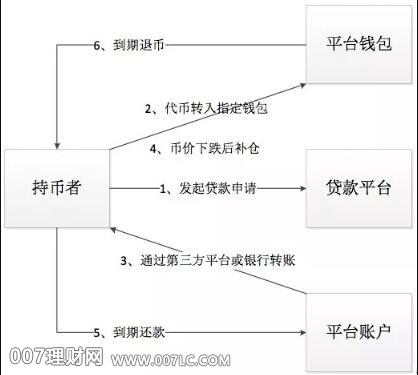

整个交易流程如下图:

03 借币炒币

除了现金贷绕监管、专注做借贷平台之外,还有第三种玩法,就是“借币炒币”。其实,在很多数字货币交易所,就可以“借币炒币”。

比如,假设用户共持有10个BTC,交易所会以2倍的杠杆配资,借贷给用户20个BTC,让他们炒币。这和当年的“股票配资”,并无区别。这些传统金融市场已玩通的模式,正在被一点点搬到区块链世界中。

一般交易所为炒币者提供数字货币配资,并设定对应的平仓线和爆仓线。

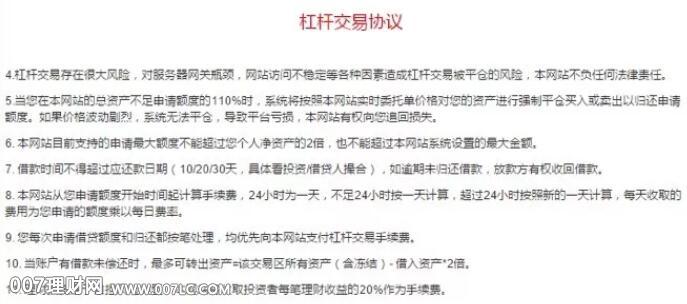

(图为某交易所杠杆交易协议)

当然,交易所也要收取利息,用户每日需要向交易所支付万分之二到千分之一不等的手续费。目前,交易所提供的杠杆从1到100倍不等,选择的杠杆越高,用户所承担的风险越大。

和股票配资一样,这个游戏,玩的就是心跳。比如你的杠杆率是10,当跌幅超过10%,账户会直接爆仓。如果你的杠杆率是100,跌幅超过1%,就全部亏损。

数字货币世界几乎每日都要经历大涨大跌,这也意味着,很多玩家在“借币炒币”的过程中,血本无归。有多位业内人士表示,现在交易所经常和庄家操盘,“先拉爆空头,再拉爆多头”。

而这么刺激的心跳游戏,也引发了过激事件。今年3月24日下午,一位投资人手持敌敌畏冲到了OKCoin的办公室,嚷着要见OKCoin的创始人徐明星。

这件事的起因是,OKEx曾出现过近1个半小时的极端交易行为,BTC季度合约价格瞬间暴跌,最低点逼近4000美元,许多投资者瞬间被爆仓。

而实际上,BTC在整个市场上的价格,并未跌破6000美元。杠杆交易这种玩法,正在成为钢丝上的游戏。

04 何以解忧?

三个模式,各有千秋,但它们几乎都面对共同的难题。目前来看,数字货币的抵押借贷面临的最大问题是,进入币圈的门槛,实在太高。其实,炒币人群和现金贷人群的重合度,并不高。

“一般炒币的,多少都有些闲钱,而现金贷人群,都是急需钱的。”但何西称,这件事情对现金贷人群来说,还是有吸引力,因为抵押一次币之后,可以反复借贷。

“我们的用户教育成本特别高。”何西称,他们不得不建群,手把手教大家如何进入币圈。科学上网、上交易所、买币,然后再导入平台,每个步骤都纷繁复杂。

“我们的社群小姑娘,每天加班到后半夜,用户的问题还是不断。”何西称。而专业的数字货币借贷平台,同样面临获客之困,这大大限制了平台的客户量。

“这个问题的确存在,但现在只是试水,我们并不着急将量做大。”某平台的负责人Jim表示,“去做投资者教育成本太高,不如先做好现有业务,等待时机”。

所以,它们的策略,并不是去拓展新的用户,而是先服务好币圈用户。除了获客问题之外,它们面临的第二个难点,是风控。

“我们现在的风控模型,完全是按照股票质押的风控模型做的。”何西称。但是,它们面临的最大问题是,股票相对稳定,而币市动辄就有30%的大跌。

为了应对大起大落的币价,和传统借贷市场不同的是,它们加入了一个新的规则:当质押币价格下跌至75%的时候,平台会要求贷款人补仓,下跌至65%的时候会强制平仓。

比如,一个用户抵押了1万元的币,借走了6000元。当币价跌到7500元的时候,他就会被要求,再充值等价2500元的币;如果跌到6500元,他还没有充值币的话,平台就会将币卖掉,作为还款资金。

尽管平台并无太大风险,但用户的体验,其实并不佳。而监管,也依然是数字货币领域最大的“变数”。现金贷平台也好,专业平台也罢,几乎都将公司设在了国外。

“把公司和服务器都放到国外,即便监管来了,也可以随时撤。”一位现金贷从业者直言。还有现金贷公司,准备把数字货币借贷的玩法,直接挪移到国外,不在中国获客。

尽管还处在漫长的熊市中,但关于数字货币的创业,却比去年更为热烈。关于金融和区块链的结合,也变得越来越有趣。

“法币和数字货币,是两套可以相互配合的金融系统,中间的创新角度很多,当然,灰色操作也会很多。”何西称。这里还是一片没有规则的丛林,万物生长,同时,百无禁忌。