今天007理财网分享一篇理财文章,看看家庭理财投资规划:4321定律、80法则是什么,到底适不适合你?

在人类的发展史上,很多进步和发明创造都是对原有事物的不断改进。站在巨人的肩膀上远眺,不断的获取进步。在投资理财领域,肯定也有很多理论和方法,需要不断的改进和完善。所以,我们在书上看到的一些理论和定律并不一定适用现在的理财规划。今天就给大家说两个:

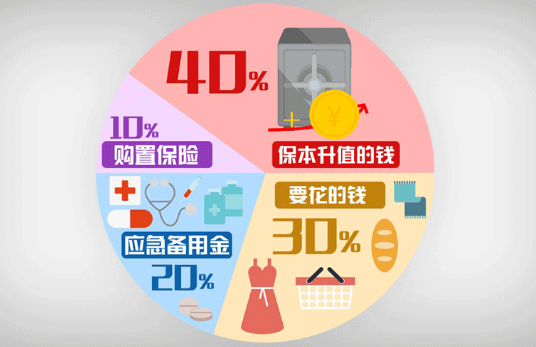

1、家庭理财规划:4321定律

具体的理财规划,我们总觉得很复杂,也一头雾水不知道该怎么进行资产配置。所以就有人总结出了一个简易化的规则,就是4321定律。按照这个定律的方法,家庭的收入应该这么分配:40%的收入用来买房、股票或者基金这一类的投资;30%用于家庭生活开支;20%用于银行存款,10%用于保险,以备不时之需。

但是在我们具体的资产配置过程中,不一定能套用这个定律。

比如,一个刚毕业的年轻人,每个月收入5千元,房租加上生活费,大概也要用去3500~4000元。那么生活开支的比例达到了70%多。那就不可能匹配其他的分配比例了。

不过也有人说,这个定律是适用高收入人群。但是,高收入人群可能也并不一定适用。

如果一个家庭年收入1000万元,那么根据这个定律,他们就需要拿400万元用于投资,家庭开支为300万元,银行存款200万元,以及购买100万元的保险。

但是,200万元的银行存款,无疑是一种财务浪费。虽然今年银行理财产品的收益率涨了不少,但还是处于比较低的投资回报水平。而如果作为应急准备金,这笔钱也不可能投资银行理财产品,为了满足灵活性,应该是直接存活期,那么收益率则更低了。说个简单的,把这200万元放在货币基金,也能兼顾收益率和灵活性,所以如果真按照这个分配方法,显得有点盲从。

再往深度剖析,这个家庭真的需要这么大的一笔备用金吗?首先已经用30%的收入作为日常消费支出了,另外还购买了那么大额度的保险,如果发生天灾人祸,也有保险公司来承担这个风险。

所以无论从高收入人群和低收入人群来看,这个定律的参考意义并不大。

虽然这个定律并不适用我们每个人,但是它也有一定的参照意义,我们可以按照投资、消费、存款、保障这四个方面来分配我们的收入。在不同的阶段,比例一定是不一样,但是在每个部分这四者都不可缺少。

投资:可以用来投资股票或购买基金,在投资过程中助力财富增值。

消费:我们日常的住行,不要用牺牲生活质量来创造财富,记住,理财就是为了让我们生活更美好。

存款:存下一笔备用金,以备不时之需,这笔钱不一定要放在银行,放在一些T+1或者T+0的产品里面就可以了。

保障:主要就是购买保险。投保是一种长远的安排,是对日后生活的负责和保障,尤其是预防家庭收入的主要创造者可能遇到的意外情况,以免对家庭经济造成重创。在我们参加工作之后,除了社保,可以配置一份意外险。再随着收入增多,为自己再配置重疾险,当成立家庭之后,再配置一份人寿险,这样的保障就稍微比较全面了。

所以,原定律只是给大家建立一个基本框架,最后大家还是要根据自己的实际情况和风险偏好,分配适当的比例。

2、家庭理财规划:80定律

这是一个预计你能承受多少投资风险的定律。主要是指高风险的投资占总资产的合理比重为80减去年龄的得数。比如,30岁的时候,高风险的投资占总资产的50%,到60岁的时候,就是20%比较合适。

这个定律传递的一个观念就是在我们年轻的时候可以承受更大的投资风险,随着年龄变大,承受风险的能力逐渐下降。

但从实际出发还是并不适用,比如当一个收入低、年龄小的小白,就需要拿资产的一大笔钱去做高风险投资,也比较盲目。再看看,按照这个定律,巴菲特现在就需要把股票投资的占比降为零。

并不是为了反定律而举出一下特殊的例子,只是希望给大家一个提醒,这些定律的核心没有问题,但在进行实际投资过程中,我们还是需要根据个人和家庭的实际情况来判定,可以做适当的调整。

不要削足适履,选择适足之履。理财规划,就是讲究个性化配置,按照自己本身的实际状况进行资产配置。

今天这个话题,主要是从我前两天看到的一本书里得到的灵感,4321定律我记得在前几年就有很多文章分析过,它并不适用当前国情,所以写篇文章给大家说说。