关于基金定投很多007理财网的财友都非常关心,毕竟我们绝大多数的人还是打工上班族,而并非是专业投资者。没那么的时间,也没那么多精力去盯盘炒股。于是专业的事情总得交给专业的人干,而买基金就成为了股票之外的投资首选。

这次分享一篇来自微信公众号“支点研习社,ID:zhidianyxs”文章:《利用熊市赚翻,薪水翻倍的利器——定投》 。

最近股市持续大跌,有的小伙伴坐不住了,心想这一定是进场的好时机了。要知道在华尔街有这样一句话:“要在市场中准确地踩点入市,比在空中接住一把飞刀更难”。所以,支点哥今天要跟大家学习一种弱化入场时机重要性的、懒人理财的投资方式,那就是基金定投。

从美国ICI发布的《2016年投资概况》来看,截止2015年底,美国投资基金的理财家庭占到了45%以上,其中超39%的家庭选择基金定投的方式进行理财。这在美国是一个相对成熟的理财市场,对于我们的家庭投资理财者绝对有趋势性的指导意义。

定投的本质:抵抗市场波动

所谓的基金定投,就是每个固定的时间,以固定的金额来买入一只基金。那么这么做有什么作用呢?或者说有什么值得推荐的地方?定投的原理就是通过定时投资来平均自己的投资成本,从而降低投资成本。

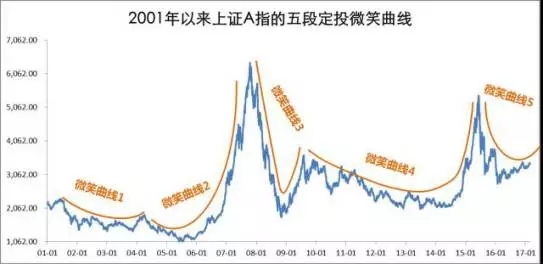

这张图是上证指数2005年到2017年的走势图,可以看出中国故事的特点是熊市长、牛市短、而且波动很大。这种情况反而更适合定投。

来举个栗子说明:

假设隔壁老王要定投,每月定投,一次定投1千元指数基金。在2007年历史高位买进,每份基金10元,老王买了100份。

第二个月,基金随着股市暴跌,每份基金8元,老王并没有慌张,定投1千,老王买到125份基金。

第三个月,基金依然随着股市暴跌,每份4元,老王依然不慌不忙,定投1千,老王买到250份基金。

三个月下来老王用3千块买到475份基金,平均每份价格在6.3左右,所以老王不用等到价格上涨到10块,也不用等到它上涨到8块,只要上涨到6.3块,老王就解套了啊。如果继续定投穿越长长的熊市,等到牛市抛出还可以狠狠的赚一把啊。

注意事项:长线操作、不能止损

在大家都理解基金定投的基础上,支点哥想先说几点定投应该注意的事项,再讲解一下具体的一些定投策略。

① 定投需要长线操作。 一般定投都需要5-10 年才能体现它的一个复利加成的效果,以及平摊成本的优势。

首先,定投不像一次性投资的量那么大,定投它是一个聚少成多的思维,都是周期性的投入少量的投资,慢慢的积累起投资总量。

其次,定投的主要逻辑就是均摊成本,也就是用单点的抛出成本来比对一段时间的买入成本,你如果时间太短,根本就无法体现均摊单位成本这一优势。

这就要求小伙伴们对于自己每个月可以定投的量,以及未来的现金需求有个较为准确的估计,不然中途对于现金收紧而被迫下车,可能会造成损失。

② 定投不能止损。当你买了基金之后,基金的价格不断下挫,这时候你要稳住,甚至要高兴,因为这是帮你在摊低一段时间内的单位成本,这是时候你看你的投资报表就是亏损,但是不要担心,当价格从新回升的时候你就可以卖出。

这里朋友们可能会问,为什么确定一定会回升? 问题的关键就是,定投是个长期的投资策略,所以你的抛出点一定在起头点起码5-7年以后,而我们在看清楚中国经济长期是向好的这个大背景下,指数基金(也就是跟随大盘的被动型基金)大概率上不存在5-7年都是下挫的情况。

应该如何让选择定投的基金?

虽然基金定投很简单,关键点在于坚持定投足够长的时间,在合适的时间点一次性抛出或逐渐抛出。然而,这并不代表着定投就是简单的靠运气,定投依然要考虑很多主观因素,比如定投基金的选择?

① 指数基金是定投的最优选择。指数基金是跟着大盘走得,它被动,你看中国的A股大盘,熊长牛短,非常适合熊市的时候定投积累投资,牛市的时候止盈抛出。个股或者行业股可能消亡,但是市场一定不会。

中国目前股市没有退市机制,但是随着中国资本市场不断成熟,总有会有退市机制的一天,必然有一些股票会让人颗粒无收,在这样的大背景下,指数基金是最佳选择。指数基金另一个优势就是没有人为因素的干扰,你不用担心操盘者是否自己投资拉高自己事先购买的股票——也就是常说的“老鼠仓”,或也不用担心基金经理选错了行业或个股。

巴菲特也曾在2014年至股东大会的信中毫不避讳的提及指数基金的时候说“若立遗嘱,其名下90%的现金将让托管人购买指数基金”。

② 知道了选择指数基金定投,那么指数基金应该怎么选择呢?其实和选基金的步骤差不多,只不过多了一个“标的指数”和“跟踪效率”。在选基金的时候要选择中长期排名靠前的基金,因为是定投,长期投资的一个行为,短期获利较高的基金没有意义。

指数基金还要看标的指数是不是经典指数。另外,指数基金是被动型基金,主要就看基金经理的管理和运营能力,跟踪效率,所以要看跟踪误差。除此之外,还要注意管理费用等因素,根据投资者的情况因人而异。

③ 选择波动比较大的指数基金。这一点主要是由定投的性质所决定的,因为定投本身就是通过各个时间点的分散投资来均摊风险,抵抗波动。所以当指数基金标的的指数波动越大也就越能体现定投的优势,可以通过长期定投来取得不错的收益;相反如果是债券基金之类的本身波动较小的情况下,再加上定投均分波动,将红利空间进一步压缩,就完全失去了投资的意义。

④ 选择“微笑曲线”周期的基金进行定投。你可能会说,难道不是最低点买进收益可以最大化吗?为什么要在微笑周期买入,这个原因很简单,那就是你根本踩不准最低点的点。而定投则是对于入市时机没有一个严格的要求,只要能坚持一个周期或以上,那么收益只会迟到不会缺席。

用时间和坚持,打败大多数的投机者

在写总结之前,支点哥在查文献的时候,看到一个很有趣的问题,在这里也跟各位客官老爷们分享一下,那就是周定投,月定投,甚至日定投有没有区别,也就是定投的周期长短对于定投的收益有没有影响?在合理的范围内,定投周期的长短没有影响。也就是说你一周定投一次和你一月定投一次或是一天定投一次,理论上对于投资收益不会有差别。

在这里我们一定要理解定投的核心理念:那就是用长时间的平均投资成本来对比单个点的抛出成本从而获得收益的过程。所以在一段时间内每周定投和每月定投就像是从一段线中取点,总的投资成本就像计算这段线的平均成本,从理论上来说周定投和月定投并不会影响这段时间线的平均成本。所以,对于投资收益不会有差别。

好啦,下来是真的总结了,干货说了这么多,来说点鸡汤吧。“定投”不是炒股票,它不可能让你一夜暴富,甚至是反人性的,它要求你止盈不止损,帮你强制储蓄,它更像是一种生活方式。

慢慢地要把理财,包括“定投”作为生活的一部分,我建议不要把定投的金额定的太高,要量力而行,业内普遍的建议也是月薪的10% ~ 20%的比例,选择发薪日定投(定投周期对于定投收益没有影响,前面说了),这样的一个比例可以兼顾储蓄和生活消费,互不干扰。

在心态上一定要把定投看作是养果树,一定要持续的浇灌投入,刚开始一定是负收益,即使这样也不能放弃,砍掉卖木材,那铁定亏了,就要持续栽培,相信有一天树会结果子的。

只有把“定投”看做是生活的一部分,才能宠辱不惊,才能持续下去,才能克制自己的贪心,用时间和坚持来打败市场上大多数的投机者。

原文链接:《利用熊市赚翻,薪水翻倍的利器——定投》